并未终止!净利润19亿,蜜雪冰城A股IPO

- 11

- 2023-01-13 21:40:05

- 301

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:梧桐树下V

刚刚,证监会更新了在会项目情况,蜜雪冰城深交所主板IPO在会,A股上市并未撤回。

此前有市场消息称,监管部门将对主板申报进行了行业限制,限制行业涉及食品、餐饮连锁、白酒、防疫、学科培训、殡葬、宗教事务等,并称正在深交所主板IPO的蜜雪冰城已经撤材料。

目前看来,该消息并不属实。

一、全球门店超2万家,净利润逾19亿

蜜雪冰城是一家主营现制饮品、现制冰淇淋的连锁企业,由张红超、张红甫兄弟二人于2008年创立,公司号称是国内门店数量最多、规模最大、品牌影响力最强的现制饮品连锁企业之一。

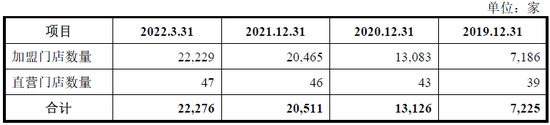

除蜜雪冰城外,公司旗下还拥有现磨咖啡连锁品牌“幸运咖”和现制冰淇淋连锁品牌“极拉图”两个品牌,截至2022年3月末,以上品牌门店总数达22,276家,且仅2021年1月至2022年3月之间,就新增了8654家门店,平均每天净增门店数约为19家。

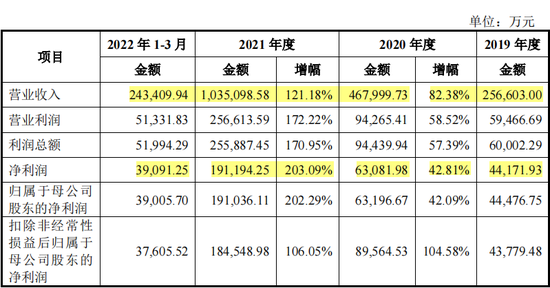

报告期内,公司利润规模呈现良好的增长态势,各期实现净利润分别为44,171.93万元、63,081.98万元、191,194.25万元和39,091.25万元,其中2020年及2021年分别同比上升42.81%、203.09%。

报告期内,公司主营业务毛利率分别为35.95%、34.08%、31.73%和30.89%,剔除2020年起公司执行新收入准则,将销售费用中的运输费用计入营业成本的影响因素后,公司主营业务毛利率分别为35.95%、36.67%、33.98%和32.99%。

报告期各期末,公司存货账面价值分别为23,506.26万元、41,149.32万元、125,191.50万元和141,636.06万元,占流动资产比例分别为23.85%、15.68%、24.67%和27.71%,存货规模逐年增长。

二、加盟连锁模式,但主要收入来自供应链

公司采用“直营连锁为引导,加盟连锁为主体”的销售模式。报告期内,公司加盟门店数量增长较快,从而带动主营业务收入的快速增长。截至2022年3月末,公司共有加盟门店22,229家、直营门店47家。

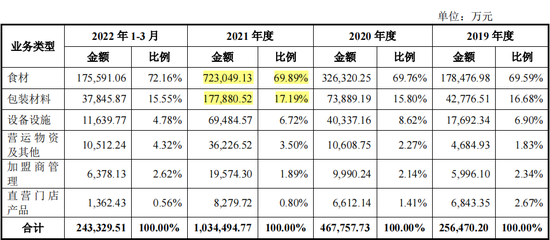

公司采取轻加盟模式,按城市级别(县级城市、地级城市、省会城市)将加盟费分为7000元、9000元、11000元三个标准按年进行收取,同时附送免费宣传物料、免费空间设计、免费物流等服务。相对的,加盟商只能向蜜雪冰城采购食材和包材等茶饮原材料。2021年,蜜雪冰城食材和包材销售额分别为72.30亿元和17.69亿元,占总营收的69.89%和17.19%,合计已接近公司总收入的90%。

报告期内,公司单店销售额的具体情况如下:

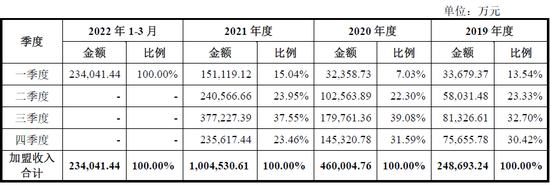

报告期内,公司主营业务收入中加盟销售收入的季节性波动情况如下:

公司的销售收入存在一定的季节性特征,其中:三季度由于天气较为炎热,饮水、降温需求增加,带动公司产品销量增长,为公司销售旺季,其销售占比最大;相反,一季度及四季度由于气温较低,为公司销售淡季,且由于公司门店数量在年度内持续增长,一季度形成收入的门店数量最小而四季度最大,因此一季度销售占比最小,四季度销售占比相对较大。

综合来看,蜜雪冰城的经营逻辑是通过加盟来不断推动市场的发展,但是却不靠加盟费来盈利,而是利用较强的市场控制能力,通过向加盟店售卖蜜雪冰城的奶茶原材料、配料、包装来赚钱。

三、曾引入高瓴、美团等知名机构,估值高达648亿

通常来说,采取加盟模式的茶饮品牌现金流普遍比较充裕,相比直营模式没有门店等重资产投入,而且往往下游先款后货而上游先货后款。

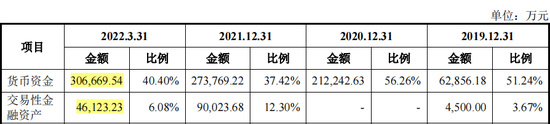

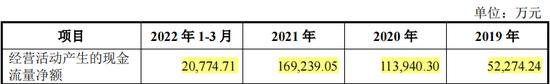

2022年3月,蜜雪冰城账上有货币资金30.67亿元,交易性金融资产4.6亿元,且过去两年,公司经营活动产生的现金流量净额也均超过10亿元。

即便如此蜜雪冰城也曾在2020年底引入了美团(03690.HK)旗下龙珠资本、高瓴资本等知名机构,外界猜测主要目的可能与提升品牌形象、嫁接产业资源、人才引进乃至顺利上市有关。据媒体消息,此次融资金额为20亿元,融资完成后蜜雪冰城估值约为200亿元。

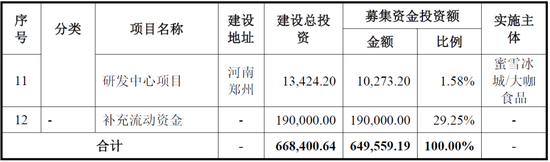

根据此前蜜雪冰城递交的上市申请,公司拟申请公开发行不超过4,001万股人民币普通股(A 股),占发行后总股本不低于10%,同时拟募集资金约65.00亿元,公司发行估值高达648亿元,对应2021年31倍PE。

下一篇:{21點}(游轮一般多大)

发表评论