2月以来,多只基金降费

- 11

- 2023-02-11 19:40:03

- 258

中国基金报记者 张玲

2月以来,基金产品降费仍在继续。综合公告信息,截至2月10日,年内已有四十余只产品宣布降费,产品类型包括债基、货基、混合型基金、QDII基金,且超半数产品为债基。

多位业内人士表示,在公募基金行业竞争日益激烈的背景下,降费是基金公司让利投资者,并借此吸引客户提升产品规模的手段之一。预计降费趋势未来仍将延续,但受制于多方面因素影响,降费的范围和速度或仍待观察。

2月以来持续降费

超半数为债基

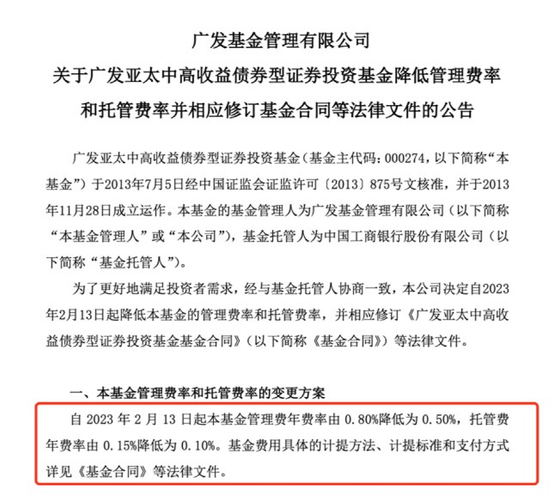

2月10日,广发亚太中高收益人民币、广发亚太中高收益美元相继发布公告,自2月13日起,两只基金的A/C份额产品管理费年费率均由0.80%降低为0.50%,托管费年费率由0.15%降低为0.10%。

同时,富国中债-1-3 年国开行债、华安稳固收益债券、广发聚泰、博时富添纯债等多只产品也纷纷在2月宣布降低管理费或托管费。其中管理年费率降幅最高达35个BP。综合公告信息,截至2月10日,年内已有四十余只产品宣布降费,产品类型包括债基、货基、混合型基金、QDII基金,且超半数产品为债基。

对此,上海证券基金评价研究中心高级分析师孙桂平直言,在基金费用长期下降的大趋势下,近期出现较多债券基金费率下调的主要原因可能与四季度债券市场调整,导致债券基金规模下降较多有关。

“当前公募基金行业竞争较为激烈,降费是基金公司让利给投资者,并借此吸引客户,提升产品规模的手段之一,尤其在中低风险品种上,费率下降带来产品收益率的提升上会更明显一些,投资者获得感更强一些。”孙桂平表示。

上海一公募机构认为,基金产品持续降费一是让利投资者;二是提升竞争力,尤其对于同等策略条件下、风险收益比趋同的不同产品,降低管理费让利于投资人,相当于进一步提升了产品的竞争力;三是扩大基金规模,从此前市场上一批固收类产品的降费结果看,产品在保持优秀业绩的同时主动采取降低管理费的方式让利投资者,在一定程度上助力了基金规模的增长。

北京一大型公募人士表示,在行业同质化竞争日益激烈的背景下,基金产品降费让利于民是行业迈向高质量发展的必然趋势,同时也是竞争使然,有利于提升投资者的关注度和产品的综合竞争力。

“事实上,根据实际投资范围和策略的不同,部分债券基金有进一步降低管理费的空间。例如部分基金虽然属于一级债基或二级债基,根据基金合同规定可以投资于股票或可转债,但当前实际采取的投资策略类似纯债基金,就存在一定的降费空间。”该公募人士补充道。

促进行业机构性优化

未来仍有下降空间

对于降费措施会对公司产生哪些影响,前述北京公募人士表示,基金公司作为专业资产管理机构,其核心竞争力一直是投研,努力通过长期优异的超额收益为持有人创造价值,优秀管理人或优秀基金产品所带来的收益,尤其是权益类产品长期收益,可能与产品费率升降幅度远不在一个数量级。以中长期业绩吸引持有人从而水到渠成地发展规模,才是基金公司经营的本源,在这种正向良性循环下,基金产品的降费影响几乎可以忽略不计,基金经理专注于投资运作管理,降费与否对基金经理的投研工作没有影响。

“鼓励降费是我国金融业让利于企、让利于民的重要举措,有利于引导资本要素加强对实体经济的支持。”该公募人士进一步表示,通过降费让利投资者,旨在推动更多投资者参与到证券、基金的交易中,推动市场的长期向好发展。通过规范金融服务收费,有利于促进证券基金行业结构性优化,提高产品与服务质量。

孙桂平表示,产品降低费用后短期内将带来一定的关注度,并一定程度上提升产品竞争力,但当长期来看,产品综合竞争力的提升,还要综合考察长期收益率、投资者持有体验、产品费率等多个维度,以及基金经理和基金公司等多个层面。

前述上海公募机构表示,秉持“投资人利益优先”原则的让利型产品将管理人自身发展与投资人价值增长进行绑定,或有助于进一步提升产品的竞争力。但对于基金公司来说,还需要强化风控,在投资端力争为投资者创造持续稳定的投资回报;在产品端致力通过产品设计优化投资者的长期持有体验;夯实公司品牌建设,提升投资人对基金公司品牌的认知;发力渠道建设,提升渠道端及渠道端投资人对公司、投资能力、产品的认知;以及加强投资者的陪伴和沟通工作,通过多项举措提升产品竞争力。

此外,多位业内人士认为公募产品的降费趋势未来仍将延续,但受制于多方面因素影响,降费的范围和速度或仍待观察。

“长期来看,海外市场的基金费用呈现逐渐下降的趋势,以美国公募基金为例,截止2021年,主动管理权益基金的平均费率为0.68%,主动管理的债券基金的平均费率为0.46%,而指数型权益基金和指数型债券基金的平均费率为0.06%。可见,目前我国公募基金,尤其是权益基金和指数基金等的费率,相比美国市场仍明显偏高,未来仍有较大的下降空间。”孙桂平表示,对照海外市场发展经历,我国基金产品的费率下降是大趋势,同时公募基金作为普惠金融的典型代表,降低投资者持有成本,惠及更多投资者,也是行业高质量发展的必经之路。不过由于我国资本市场的有效性仍有待提升,公募基金行业仍能获取较可观的超额收益,导致公募基金尤其是权益类基金的费率下降趋势较慢。

前述北京公募人士表示,基金降费在未来仍将延续,但是否会成为全行业的普遍现象还有待观察。一方面,部分老产品经过多年的发展积累规模倍增,公司管理成本又并未有太大增长的情况下,的确有一定的降费空间;但与此同时,也应该关注到基金公司在IT运营、渠道销售、人才队伍上不断增加的成本,激烈的市场竞争、相对有限的存量规模都可能为降费带来掣肘,或出现想降费提高竞争优势但财务层面不允许的可能性。

该公募人士坦言,对机构盈利而言,如果产品本身有特点、有品牌竞争力的,降费可能提升客户的申购意愿带来规模增长,对冲降费带来的盈利影响,但对于多数机构及产品而言,降费会直接影响公司的盈利能力。从中长期看,这会倒逼管理人做好基金产品的核心价值,因为良好的投资回报即可以为产品争取更好的费率定价,也能实现产品规模的增长。

最后,该公募人士表示,未来公募基金的优化进程中,必然不仅仅是规模增加获取管理费盈利,正向的盈利模式一定是好好管理产品获取更多的超额收益为目标。

发表评论